Nordea trimmer sig til fremgang

- Lau Svenssen for EuroInvestor

Nordens største bank er i god form. Det indtryk sørger informationspolitikken for, og den slags kan man jo diskutere. Ledelsen er tilsyneladende ivrig efter at udsende positive signaler.

Nordeas justerede resultat for årets første tre kvartaler viser ikke i sig selv nogen markant fremgang, idet tallet for det ordinære overskud netto er på +4 pct. Opgjort pr. aktie er det reelle billede langt bedre, nemlig +10 pct.

Årsagen er omfattende opkøb af egne aktier, så der er færre aktier til at dele kagen. Tilsvarende er rentabiliteten opgjort som egenkapitalforrentning forbedret markant til 12,6 pct. fra 10,9 pct. (på årsbasis). Der er altså mere tale om optimering af bankens ressourcer end fremgang fra vækst.

Faktisk er bankens vurderede risikoomfang faldet med -2 pct. i løbet af de seneste 12 måneder. Ledelsen har ansvaret for udregningen, men de fremhæver ikke desto mindre, at der er tale om fremgang i aktiviteten.

I virkeligheden har Nordea slet ikke opnået en forbedring på +4 pct. i indtjening men et fald på -17 pct. i nettoresultat fra 2,8 til 2,3 mia. euro. Årsagen er, at man i opgørelsen af det justerede resultat ser bort fra nedskrivninger på netto 599 mio. euro (4,5 mia. kroner) vedrørende Rusland.

Det er ellers en slags penge i enhver husholdning. Selv om udgiften kun kommer en gang, så er facit hos Nordea formentlig dette tal. Surt. Man må bare glæde sig over, at eksponeringen i Rusland ikke var større.

Langsomt frem efter år med stagnation

Tallene for bankens balanceposter viser forretningens udvikling. Der er svag vækst for udlån, mens der er markant fremgang for indlån – og det tal begynder atter at have betydning i en bank efter afslutning af nul-renteårene.

Den altid givtige aktivitet med håndtering af værdipapir-placeringer (Asset Management) klarer sig stadigvæk godt, men kapitalomfanget påvirkes af kurstab – og det gælder jo alle steder.

Den mest interessante opgørelse er bankens egen udregning af risikoomfanget. Her vurderer man størrelsen til 149,4 mia. euro, hvilket er 2 pct. mindre end året før. Stagnation.

Balancen er på 625 mia. euro. Egenkapitalen på 31 mia. euro giver efter justeringer 15,8 pct. i solvens.

Bankledelsens glæde over fremgang kan forklares med en mere tydelig vækst opgjort i lokal valuta (SEK og NOK er svage). Udlånet opgjort på den måde voksede med +6 pct. mod kun +2 pct. i regnskabets euro-tal.

Indlån steg tilsvarende med +9 pct. i lokal valuta mod kun +7 pct. i euro. Den anden forklaring er angiveligt højere markedsandel, altså relativ fremgang.

Den tredje faktor er nok vigtigere. Ledelsen i Nordea er blevet fornyet og en række tiltag blev udrullet. Man vil gerne fortælle, at forandringerne begynder at give det ønskede resultat.

Det er imidlertid svært at demonstrere, når den russiske bjørn pludselig snupper 20 pct. af årets indtjening. Den store butik med 27.649 medarbejdere befinder sig i et modent marked med langsigtede kundeforhold som afgørende punkt.

Udviklingen i en sådan forretning går per definition langsomt.

Konjunktur – rente – risiko – aktieforhold

Bankens kreditrisiko er orienteret mod de nordisk lande, og her er der fordel af høj stabilitet i samfundsøkonomien. Norge har fordel af de høje energipriser.

Danmark har en forbløffende stærk økonomi. Sverige og Finland påvirkes af opbremsning i industrien, men det kan hurtigt skifte til fornyet fremgang.

Elektricitet er der normalt overskud af i Norden, så den bekymring er begrænset.

For Nordea er der gode tider for udlån til skibe og olieindustri. Den største risiko drejer sig om udviklingen i boligpriserne, hvor stigende rente skærer ind i friværdien for ejere, der har foretaget deres køb inden for de seneste år.

En eventuel rentekrise, som et blackout med voldsomme kurstab, på obligationsmarkedet udgør derfor en særlig men forhåbentlig teoretisk mulighed.

Formentlig bliver der kun tale om en hård opbremsning i økonomien og ikke en alvorlig recession. Ledelsen taler i forbindelse med rammeplanen for 2025 om et niveau på 1 promille for forventede tab og hensættelser på længere sigt.

Stor vægt af realkredit hjælper til at trække ned, men tallet forekommer særdeles optimistisk. Hvis Nordea vil satse på de stadig større virksomhedskunder, så må der også påregnes tab af væsentlig størrelse om nogle år.

Pointen ser nemlig ud til at blive lave tab på kort sigt, såfremt økonomien kommer i gang med et fornyet opsving. Ukraine-krigen repræsenterer et afbræk, som snart må være overstået.

Tilsvarende har en bank som Nordea gavn af langsomt stigende renteniveau og ophør af ekstrem lempelig pengepolitik. Prisen på penge og finansiel risikotagning skal genoprettes. Det vil gavne banker.

Gratis penge er gift for banker (bortset fra fordelen ved lave hensættelser) – deres tilbud er uden værdi og giver derfor minimal indtjening. Bedre tider er på vej – forudsat udviklingen ikke kører af sporet og der indtræffer en alvorlig geopolitisk krise.

Som aktie er Nordea (70,6 kroner) prissat lidt over den indre værdi på 62,5 kroner (8,4 euro). Indtjening pr. aktie i 2022 ser ud til at blive på 1,0 euro (7,4 kroner).

P/E-tallet er lavt med kun 9,5. Udlodningen fra overskuddet forventes at ligge på 60-70 pct. Det direkte afkast kan dermed på længere sigt tænkes at ligge på 4,5-5,0 kroner, svarende til ca. 6,5-7,0 pct.

Vældig flot og bedre end en obligation. Som investor kan man opfatte Nordea-aktien som en proxy for obligationer, hvor man får ledelsen som professionel administrator til at varetage opgaven med risikostyring. Men en bank må betragtes som en Black Box, hvis indhold dybest set er ukendt og behæftet med risiko.

Opkøb af egne aktier foretages også og beslaglægger kapital. Metoden har som anført i indledningen givet et stort skub til tallet for indtjening pr. aktie.

Efter en årrække som storaktionær har Sampo frasolgt sine aktier via en stribe placeringer. Selv om dette udbud er overstået, så er det frie flow af aktier vokset markant.

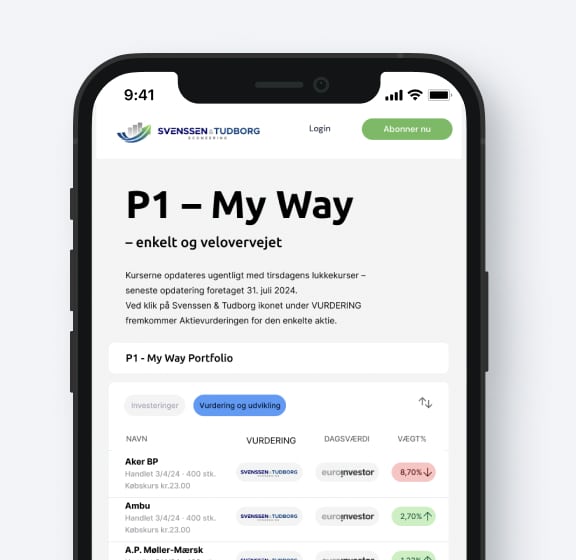

Få adgang til alle fire modelporteføljer via ét abonnement, der gælder for et år ad gangen.

Vælg Din Ideelle Investeringsportefølje

To aktiesparekonto-porteføljer eller Fire aktieporteføljer

HALV-ÅRSABONNEMENT

To aktiesparekonto-porteføljer

Store, kortsigtede placeringer med henblik på at opnå et højt afkast. Profilen er høj risiko på det begrænsede beløb.

500 kr. / halvår

- Ugentlig opdatering

- Aktievurdering

- Inspiration og tips

ÅRSABONNEMENT

Fire aktieporteføljer

Hver aktiemodelportefølje er en samling af 15-25 konkrete aktier indenfor et bestemt tema, fx bæredygtig omstilling. De fire modelporteføljer tilgodeser forskellige investeringshensigter og balancering af afkast og risiko.

1.500 kr. / år

- Abonnementet giver også adgang til de to ASK porteføljer

- Ugentlig opdatering om markedsforhold og porteføljer

- Aktievurdering

- Inspiration og tips

INSPIRATIONS PAKKE

Kickstart med Svenssen

Opnå fokuseret indsigt i dialog med Lau Svenssen. Udgangspunktet er din investeringsverden. Vi finder sammen et passende tidspunkt for telefonmødet, der forventes at vare omkring en time.

1.000 kr.

- Kom hurtigt i gang med modelporteføljerne

- Afdæk din porteføljeprofil

- Integration med eksisterende aktieinvesteringer

- Halv pris ved samtidigt køb af Årsabonnement (500 kr.)

Tilmeld dig vores nyhedsbrev

Hold dig opdateret med vores nyeste artikler og aktie-inspiration

Se her, hvordan vi håndterer dine oplysninger i vores privatlivspolitik. Det er muligt at afmelde til enhver tid.