‘Det er en advarsel om, at verden kan spekulere sig selv ihjel’

- Lau Svenssen for EuroInvestor

Selskabet Uniper er næppe kendt af ret mange danske investorer.

Det er da også af nyere dato med start i 2016 ved udspaltning af elværker mv. fra E.ON. Efterfølgende har finske Fortum købt 75 pct. af Uniper, der fortsat er børsnoteret. Fortum er også børsnoteret som landets store selskab inden for energiforsyning, hvor staten ejer 50,8 pct., altså Finlands parallel til danske Ørsted.

Uniper, Tyskland, arbejder især inden for el og naturgas. Fokus er engros/storkunder, og derfor driver man en omfattende aktivitet med handel inklusive relateret transport/lagring mv. Kraftværkerne er fordelt på flere lande og har samlet en kapacitet på 34 GW.

Fokus i udviklingen er rettet mod grøn omstilling, men nu har priseksplosionen i Europa på naturgas og elektricitet pludselig sendt en stormflodsbølge mod selskabet. Uniper har derfor den 4. januar måttet søge hjælp hos moderselskabet Fortum, som nu giver støtte inden for en ramme på hele 8 mia. euro. Selskabets eksisterende kreditter er udnyttet. Uniper har opnået en ny kreditramme hos den tyske statsbank KfW på 2 mia. euro.

Det er uklart, om garantien fra Fortum er grundlag herfor direkte eller kun indirekte. Der er kort sagt brug for penge i en dimension som er enorm og kun er set før ved kriser i banker. Virksomhedens afgørende rolle i flere lande tilsiger, at driften ikke rammes.

Cash Calls og illikvide langtidsaftaler

Uniper er tilsyneladende havnet i en uventet klemt stilling som følge af prisernes himmelflugt. Hvis det hele forløber som planlagt/ønsket uden aktivering af klausuler eller forbehold, vil pengestrømmen komme hjem, men der er tale om aftaleforhold med lange løbetider. Gabet skal dækkes ved at indbetale cash eller stille aktiver/garantier som sikkerhed. Ikke godt.

For Fortum – og dermed de finske skatteydere – må der være tale om en slem negativ overraskelse i den helt store ende af skalaen. Fortum har en egenkapital på 11,8 mia. euro, hvoraf aktieposten i Uniper udgør 4,5 mia. euro. Nu må man bakke op med yderligere 8 mia. euro fordelt på lån og garantier (ukendt fordeling). Fortum har dermed mere end hele sin egenkapital eksponeret i Uniper. Ikke godt.

På aktivsiden hos Fortum udgør de immaterielle poster 5,0 mia. euro, herunder 2,8 mia. euro i det værste af alt: udskudte skatteaktiver (læs: underskud/tidsforskydninger, som forventes indvundet).

Første alvorlige røgsignal

Uniper-informationerne ledsages med beroligende udsagn om, at det er en sund forretning. Der er dog uklarhed om situationen, herunder tidsrammen for den Cash Call krise, som ledelsen i Uniper (på forhånd siges det, men kreditterne er brugt) prøver at håndtere ved at få hjælp af Fortum. Er det hele så på plads, eller er det begyndelsen på en proces med behov for ekstra penge? Det afhænger formentlig af prisudviklingen på el og naturgas samt Fine Print i aftalerne om adgang til opsigelse. Erfaringen fra andre kriser er, at der meldes ud om problemer lidt efter lidt. Tallet denne gang er imidlertid voldsomt. Man må håbe, at der nu er taget højde for Worst Case.

Balladepunktet er sandsynligvis samtidig, at kompleksiteten i forretningen og aftalerne hos Uniper med modparter/kunder er aldeles omfattende. Når noget går helt galt (en 100 års hændelse), kan der opstå voldsomme følgevirkninger. I fredstid går alt godt, men under en krise, hvor tingene løber løbsk, skifter dagsordenen. Fortum er det tredje største energiselskab i Europa, så sagen har vægt.

Når markeder havner i en ekstrem situation med priseksplosion, kan det gå helt galt. I februar 2020 endte kontrakter på råolie med negativ værdi(!), fordi man havde glemt, at en futures kontrakt ”blev våd” en måned før udløb. Spekulationen var ellers rettet massivt opad i jagt på højere oliepriser. Toget afsporede. Hvor vil du så have råolielasten leveret? Bordet fanger, og Fine Print bestemmer.

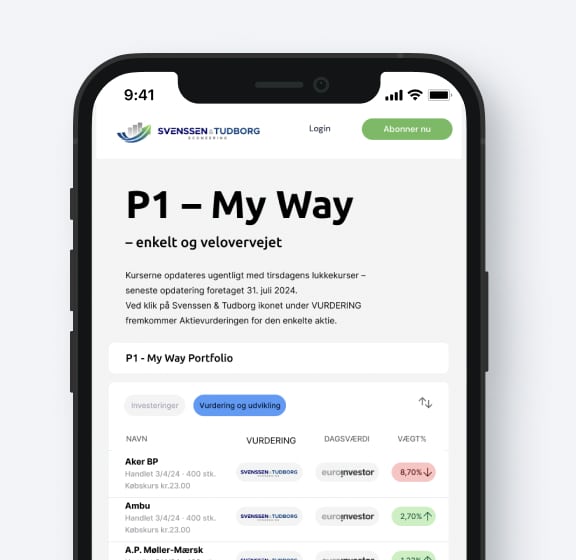

Få adgang til alle fire modelporteføljer via ét abonnement, der gælder for et år ad gangen.

Vælg Din Ideelle Investeringsportefølje

To aktiesparekonto-porteføljer eller Fire aktieporteføljer

HALV-ÅRSABONNEMENT

To aktiesparekonto-porteføljer

Store, kortsigtede placeringer med henblik på at opnå et højt afkast. Profilen er høj risiko på det begrænsede beløb.

500 kr. / halvår

- Ugentlig opdatering

- Aktievurdering

- Inspiration og tips

ÅRSABONNEMENT

Fire aktieporteføljer

Hver aktiemodelportefølje er en samling af 15-25 konkrete aktier indenfor et bestemt tema, fx bæredygtig omstilling. De fire modelporteføljer tilgodeser forskellige investeringshensigter og balancering af afkast og risiko.

1.500 kr. / år

- Abonnementet giver også adgang til de to ASK porteføljer

- Ugentlig opdatering om markedsforhold og porteføljer

- Aktievurdering

- Inspiration og tips

INSPIRATIONS PAKKE

Kickstart med Svenssen

Opnå fokuseret indsigt i dialog med Lau Svenssen. Udgangspunktet er din investeringsverden. Vi finder sammen et passende tidspunkt for telefonmødet, der forventes at vare omkring en time.

1.000 kr.

- Kom hurtigt i gang med modelporteføljerne

- Afdæk din porteføljeprofil

- Integration med eksisterende aktieinvesteringer

- Halv pris ved samtidigt køb af Årsabonnement (500 kr.)

Tilmeld dig vores nyhedsbrev

Hold dig opdateret med vores nyeste artikler og aktie-inspiration

Se her, hvordan vi håndterer dine oplysninger i vores privatlivspolitik. Det er muligt at afmelde til enhver tid.