Ambu reber sejlene

- Lau Svenssen for EuroInvestor

Realisme og tillid er temaet i opstramningsplanen fra den nyetablerede ledelse i Ambu. Britt Meelby Jensen blev udnævnt som topchef 19. maj, og det markerede et ønske fra bestyrelsen om en hurtig omlægning.

I forvejen var der netop sket et skift på posten som finanschef med ansættelse af danskeren Thomas Schmidt.

Der er behov for en mere forsigtig og mindre ambitiøs indsats af ressourcer end den hidtidige linje. Tidspunktet falder mærkværdigvis sammen med start af produktion på en ny, stor fabrik i Mexico, altså en vigtig omlægning og udvidelse.

Igangsættelse af fremstilling af produkter med et meget højt krav til kvalitet og sikkerhed indebærer merudgifter i form af overlap og bøvl indtil det kører.

Økonomisk er man ikke presset ned under nulpunktet i indtjening, og gælden udgør heller ikke en trussel. Nettogælden ligger på 1,4 mia. kroner.

Balladepunktet er en voldsom nedtur i aktieværdien og tilliden til selskabet som medico vækstvirksomhed. Man gabte over for meget på en gang.

Den nu fratrådte topchef Juan Jose Gonzales fyrede op under kedlerne ud fra det mandat han havde opnået og satsede i stort format ved at overtage salgsarbejdet i USA. Organisationen blev dermed udvidet markant.

Nu skal der spares og styres mere stramt. Udgifterne er nemlig opadgående samtidig med skuffende afsætning af produkterne inden for vækstfeltet, visualisering. De to andre segmenter (anæstesi og patient overvågning) klarer sig faktisk godt, men uanset det drosles der nu ned her for projekter med udvikling af nye produkter.

Netop dette punkt ser ud til at have vægt i opstramningsplanen, og den slags virker på indtjeningen. Cost cutting.

Pointen synes at være, at Ambu ikke er i stand til at opnå den ønskede fremdrift i salgstallene. Det er tilfældet selv om man angiveligt har ydet pæne rabatter, men den metode stoppes nu.

Indirekte er der tale om en vigtig ny information til os på aktiemarkedet, men desværre med negativt fortegn.

Lang vej hjem

Selvkritikken, som kan læses ud af meddelelsen om en bred opstramning, går ud på, at den hidtidige strategi og indsats har været alt for optimistisk. Efterbevilling til at dække den offensive satsning af udgifter i form af stærkt stigende salgstal har man ikke formået at frembringe.

Selv om den langsigtede ide fastholdes om en stor ekspansion af salget af visualiseringsudstyr, så er man nødt til at koncentrere salgskræfterne og reelt hæve priserne ved at stoppe brugen af rabattilbud.

Hvorvidt Ambu-ledelsen målrettet har prøvet at sparke salget frem via introduktionstilbud vides ikke. Håbet er, at tidsfaktoren med tilstedeværelse på markedet med gode produkter vil give et holdbart løft i afsætningen og yderligere vækst.

En større revurdering af produktudviklingen er altså på vej. Gevinsten ved disse besparelser er hurtig og sikker.

Til gengæld betyder det udsigt til færre produktnyheder og lavere vækst på mellemlangt sigt. Pointen synes også her at være, at ledelsen har overvurderet selskabets styrke.

Koncentration af salgsindsatsen og stop for rabatter skal øge indtjeningen og give fornyet vækst. Bekymringen drejer sig om udviklingen for selskabets dynamiske virkefelt med engangsvideoskoper. Udstyr i forskellige udgaver kan bruges til undersøgelser og kontrol af luftvejene, urinvejene og tarmsystemet.

Salget er ikke i år buldret afsted som ønsket i forhold til selskabets ambitiøse omkostningsbudgetter. Der har også været tekniske udfordringer. Derfor må man sikre sig tip-top funktionalitet før væksten kan tage fart og flere segmenter inden for hospitalsvæsnets behandlinger kan adresseres.

Man kan også opfatte opstramningsplanen som udtryk for nedsættelse af farten i den ekspansion, som de to foregående topchefer satsede på at opnå. Der er lang vej hjem for Ambu før der atter er fuldt greb om virksomheden, og man er oppe på vækstsporet igen.

Det skæve regnskabsår har juliseptember som sidste kvartal, og i meddelelsen indgår faktisk en advarsel om skuffende salg i juli. Midlertidige problemer må ikke blive til en langstrakt afmatning. Væksten trues. Ikke godt.

Potentialet er intakt

Samlet må der påregnes en mere realistisk linje fremover. Der bliver en påtvungen pause i indsatsen med udvikling af nye produkter og udvidelsen af det felt af behandlinger som dækkes.

Konceptet med engangsudstyr i god kvalitet til en rimelig pris ser ud til at være konkurrencedygtigt. Forceret salgsindsats har bare ikke givet pote tilstrækkeligt hurtigt.

Udvidelsen af den geografiske dækning landemæssigt med egne salgsfolk skal også revurderes. Man skal finde tilbage til et niveau i den offensive vækstsatsning, som passer til selskabets kampkraft.

Prisen for den manglende succes af den ekspansive linje har aktionærerne måtte betale i form af et dyk indtjeningen ned mod nulpunktet og et voldsomt fald i aktiekursen. Det er her, at det gør ondt.

Netop denne struktur i smertens fordeling er værd at hæfte sig ved – til skræk og advarsel. Vi lever i en epoke, hvor aktier i selskaber med dynamik og vækst handles til ekstremt høje/optimistiske børsværdier.

Tænk blot på IT-aktierne i USA. De pågældende selskabers eget bogholderi viser langt mindre tal for aktiver og egenkapital end børskurserne indikerer.

Kurs/Indre-værdi forholdet er med andre ord særdeles højt – og ofte består den bogførte egenkapital af immaterielle aktiver i form af rettigheder og goodwill fra opkøb af andre firmaer.

De har ofte ingen gæld, men pænt store likvide reserver. Det betyder, at disse selskaber kan klare sig igennem problemer og afsporinger, da de ikke er afhængige af långivning fra banker. Sorteper er flyttet ud af firmaet men er der selvfølgelig stadigvæk.

Balladepunktet er i stedet flyttet over på aktionærernes skuldre. De må imødese en voldsom nedtur i værdien af deres aktier, hvis et selskab rammes af problemer eller bare mister en del af den forventede høje præstationsevne til vækst.

Det er præcis et sådant forløb Ambu er havnet i. Aktiekursen toppede over 350. I dag er prisen 70. Udvidelserne trods problemer har ført til en stab på 5.098 medarbejdere. Planen om refokusering og koncentration vil kun fjerne 200 jobs. Man kan vel næppe kalde det for en dyb krise?

Men mange børsfantasillioner er forsvundet op i den blå luft, som de var skabt af. Ved toppunktet havde Ambu en markedsværdi på 90 mia. kroner. I øjeblikket er tallet 18 mia. kroner.

Til sammenligning er den bogførte egenkapital på 4,2 mia. kroner. Easy come, easy go kan man sige, men forløbet har trods alt varet fem år, hvis man vil gå tilbage til punktet med samme børspris (70 kr.).

Tidsperspektiv og aktien som placeringsmulighed

Realistisk set haster det næppe med at købe Ambu-aktien. Det vil tage tid at få rettet skuden op og få den bragt ind i en sund og holdbar udvikling. Regnskabsårets sidste kvartal tegner til at udvise afmatning og dermed en skuffende salgsudvikling for vækstprodukterne inden for visualisering.

Årsregnskabet fremlægges 15. november. Informationerne heri vil give et nærmere kendskab til problemernes omfang og de præcise tiltag, som ledelsen vil satse på for at genvinde dynamikken.

Koncentration af kræfterne i salget og nedskæringer/prioritering/udskydelse af produktudvikling udgør de bebudede forandringer. Nedskæringen er dog ikke stor. Gennemslaget med forbedringer vil ikke fremkomme lige med det samme.

Se hele artiklen på EuroInvestor

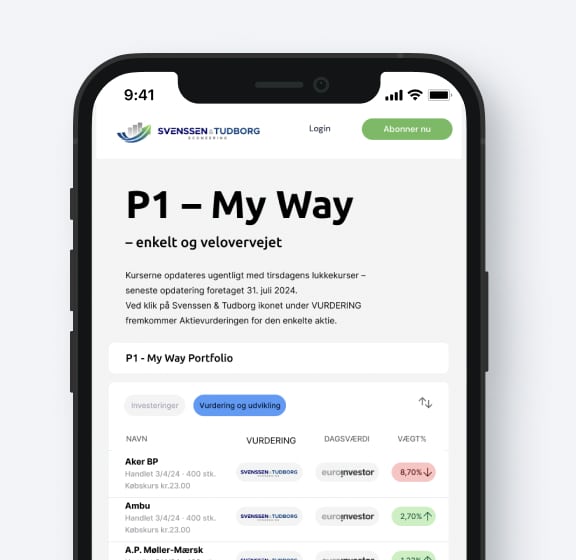

Få adgang til alle fire modelporteføljer via ét abonnement, der gælder for et år ad gangen.

Vælg Din Ideelle Investeringsportefølje

To aktiesparekonto-porteføljer eller Fire aktieporteføljer

HALV-ÅRSABONNEMENT

To aktiesparekonto-porteføljer

Store, kortsigtede placeringer med henblik på at opnå et højt afkast. Profilen er høj risiko på det begrænsede beløb.

500 kr. / halvår

- Ugentlig opdatering

- Aktievurdering

- Inspiration og tips

ÅRSABONNEMENT

Fire aktieporteføljer

Hver aktiemodelportefølje er en samling af 15-25 konkrete aktier indenfor et bestemt tema, fx bæredygtig omstilling. De fire modelporteføljer tilgodeser forskellige investeringshensigter og balancering af afkast og risiko.

1.500 kr. / år

- Abonnementet giver også adgang til de to ASK porteføljer

- Ugentlig opdatering om markedsforhold og porteføljer

- Aktievurdering

- Inspiration og tips

INSPIRATIONS PAKKE

Kickstart med Svenssen

Opnå fokuseret indsigt i dialog med Lau Svenssen. Udgangspunktet er din investeringsverden. Vi finder sammen et passende tidspunkt for telefonmødet, der forventes at vare omkring en time.

1.000 kr.

- Kom hurtigt i gang med modelporteføljerne

- Afdæk din porteføljeprofil

- Integration med eksisterende aktieinvesteringer

- Halv pris ved samtidigt køb af Årsabonnement (500 kr.)

Tilmeld dig vores nyhedsbrev

Hold dig opdateret med vores nyeste artikler og aktie-inspiration

Se her, hvordan vi håndterer dine oplysninger i vores privatlivspolitik. Det er muligt at afmelde til enhver tid.