Om DSV: Stor fremgang men sorte skyer truer

- Lau Svenssen for EuroInvestor

Fortsat rekordpræstation er facit i Q3-regnskabet, men ledelsen påpeger samtidig, at den nærmeste fremtid er usikker og kan blive ramt af neddrosling i økonomien. Stagnation er allerede tilfældet, men det kan blive forværret til en recession. Ingen ved det – det er alles gæt. Mit gæt lyder: mild og kortvarig recession, hvor økonomien bliver reddet af krigsafslutning i Ukraine.

Luftfragt melder om en nedgang på 10 pct. i mængderne. Containere har reelt uændret styktal. Som følge af overtagelsen af GIL-koncernen har DSV dog øget aktiviteten.

Denne store tilføjelse ser ud til at glide godt ind i den eksisterende DSV-koncern. Selskabets store akkvisitioner er et følsomt og krævende punkt, hvor det let kan gå galt. Evnen til at opnå stringent integration ser ud til at fungere.

Omkring GIL-overtagelsen, i august 2021, regner DSV-ledelsen med fuld positiv indvirkning i driften næste år. 2022 belastes af en række særlige udgifter relateret til integration og omlægninger.

Selv om man møder mange lastbiler med DSV-logo ude på vejene, så udgør Road kun 17 pct. af omsætningen. Der er ovenikøbet tale om forskellige vognmandsfirmaer. Solutions divisionen, logistik med lagre og udvidede servicetilbud, driver virksomhed i forlængelse af de to andre divisioner og står for 10 pct. af omsætningen. Størst vægt har Air & Sea med hele 73 pct. af omsætningen, og opgjort i driftsindtjening (EBIT) udgør andelen hele 82 pct. Det er DSV’s hjerte.

Gode tider trues af modvind

Den enes død, den andens brød. DSV har i de sidste par år fået et pænt skub i indtjening fra problemerne inden for transport og logistik. Vareflow’et kom i uorden som følge af Corona-indgrebene med stop/go i produktion og indkøb.

Priserne på transport fløj opad. Det gav højere betaling på hver ordre, og kunderne accepterede ofte med glæde ekstra service og betaling.

Nu begynder det hele atter at fungere mere normalt. Udsving i afsætningen ser ud til at blive den næste udfordring. Transport udgør et afgørende led i de globale forsyningskæder, og der er brug for hurtig (agil) evne til at håndtere uventede afbræk eller pludselige boom i efterspørgslen.

Perspektivet for det næste halve års tid er aldeles uklart. Der er fortsat et højt aktivitetsniveau, men det trues af afsporing ved en recession. Et afgørende punkt ser ud til at blive forløbet omkring afslutning af krigen i Ukraine. Stop for krigshandlinger kan indfinde sig hurtigere end vi forestiller os i dag.

Til gengæld kan pointen blive et omfattende opbrud i Rusland, hvor Putin’s FSB-styre vil blive forsøgt væltet. Udfaldet kan tage tid og udvikle sig til et trinvis forløb. Det kan føre til præcis den situation, som politikerne i EU fejlagtigt frygtede omkring importforbud af olie fra Rusland. Der vil være risiko for totalt stop for russisk eksport og dermed mangle 6-7 mio. tønder råolie i døgnet.

Relief rally ved fred og fornyet vækst kan ramle sammen med oliemangel. Det betyder mulighed for et spring opad i olieprisen og genopblussen af inflationen. Rod og kaos truer.

En mere fantasiløs formodning om tilbagevenden til fred, ro og fremgang inden forkort tid vil kunne give DSV ny medvind. Selskabets styrke ligger i den fleksible forretningsmodel med lav kapitalindsats i egentlige anlægsaktiver. Til gengæld bruger man pengene på at købe konkurrenter og opkøb af egne aktier.

Den investerede kapital er på 107 mia. kroner. Immaterielle aktiver er bogført til 84 mia. kroner. Egenkapitalen er på 80 mia. kroner og nettogælden 27 mia. kroner.

Aktien

Børsværdien (1.030) er på 230 mia. kroner. P/E ligger på 13 (1030/79). Børskursens toppunkt blev ramt ved 1.600, mens bundpunktet for de seneste 12 måneder er 858. Aktien fik en hård nedtur pga. frygt for en hård recession. Mit gæt er, at der kun vil indtræffe en mild og kortvarig recession før pulsen igen bliver normal, men ny normal.

Den uafklarede situation har fanget aktien i ingenmandsland. Der påregnes fuld vægt i 2023 på driftsindtjeningen (EBIT) fra GIL-tilkøbet svarende til ekstra rundt 0,5 mia. kroner. Tallet skal ses i forhold til en EBIT-guidance for 2022 på ca. 25,0 mia. kroner. DSV klarer sig glimrende.

Udfordringen i de næste par år bliver at få overstået den nuværende periode med opbremsning og uklarhed. Samtidig vil der komme en normalisering af transportforholdene og dermed lavere priser på fragt. Bruttoindtjeningen i Air & Sea vil falde.

En eventuel kraftig recession kan udløse priskonkurrence og dermed give lavere indtjening til formidlere som DSV i de næste kvartaler. Realistisk set er der ikke udsigt til fremgang i indtjeningen næste år. Status quo vil være en fin præstation.

Ejermæssigt står DSV i princippet alene i verden. Der er 86.000 aktionærer. Fra opkøb er der dog indtrådt to ejere, der tilsammen har anmeldt 17,5 pct. i andel. De gentagne opkøb af egne aktier har derfor stor betydning for aktiekursens udvikling. Helt i tråd hermed udbetales der et forholdsvis lavt udbytte, idet man foretrækker at bruge pengene på tilbagekøb af egne aktier. Det er et svagt punkt.

Konklusionen fra min seneste artikel om DSV fra 26-10-2021 (kurs 1.530) lød således:

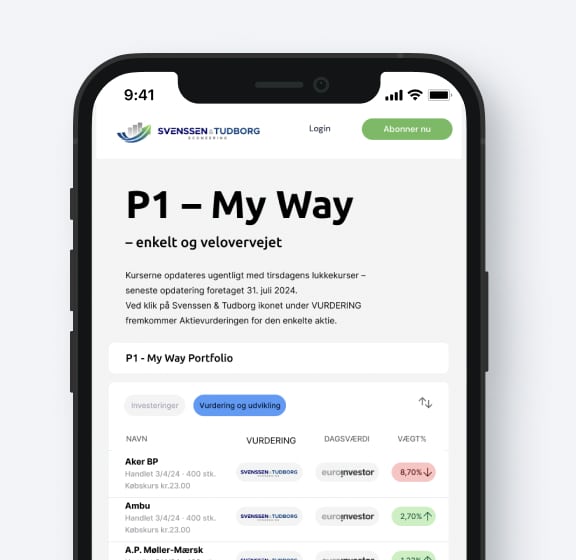

Få adgang til alle fire modelporteføljer via ét abonnement, der gælder for et år ad gangen.

Vælg Din Ideelle Investeringsportefølje

To aktiesparekonto-porteføljer eller Fire aktieporteføljer

HALV-ÅRSABONNEMENT

To aktiesparekonto-porteføljer

Store, kortsigtede placeringer med henblik på at opnå et højt afkast. Profilen er høj risiko på det begrænsede beløb.

500 kr. / halvår

- Ugentlig opdatering

- Aktievurdering

- Inspiration og tips

ÅRSABONNEMENT

Fire aktieporteføljer

Hver aktiemodelportefølje er en samling af 15-25 konkrete aktier indenfor et bestemt tema, fx bæredygtig omstilling. De fire modelporteføljer tilgodeser forskellige investeringshensigter og balancering af afkast og risiko.

1.500 kr. / år

- Abonnementet giver også adgang til de to ASK porteføljer

- Ugentlig opdatering om markedsforhold og porteføljer

- Aktievurdering

- Inspiration og tips

Tilmeld dig vores nyhedsbrev

Hold dig opdateret med vores nyeste artikler og aktie-inspiration

Se her, hvordan vi håndterer dine oplysninger i vores privatlivspolitik. Det er muligt at afmelde til enhver tid.