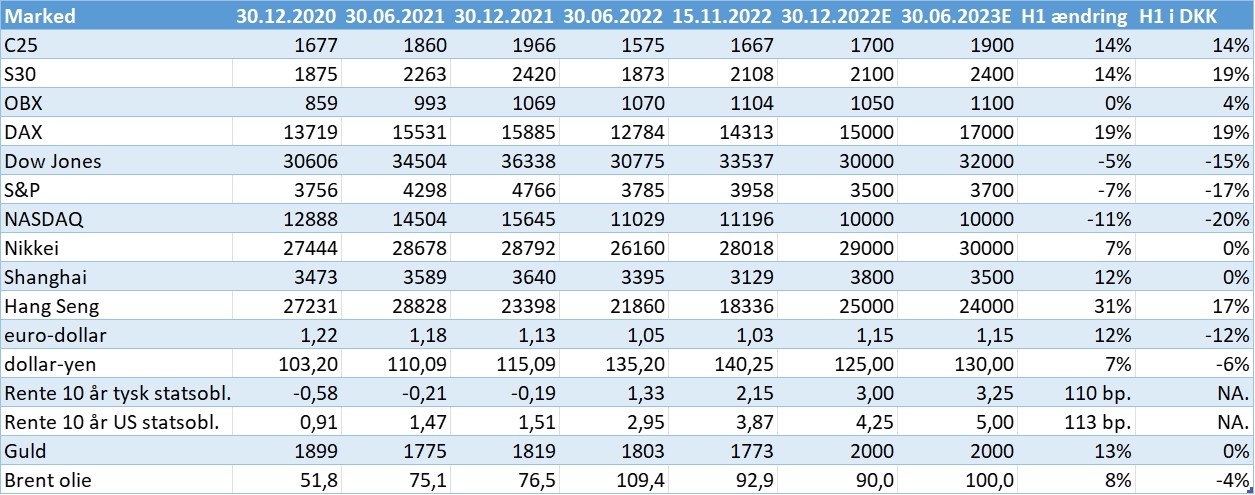

Den følgende gennemgang af aktiemarkedets situation og udsigter er udarbejdet 15-11 2022. De fremadrettede vurderinger er udtryk for mit opmærksomhedsfelt og tildeling af vægt til netop disse forhold og økonomiske parametre. Ofte indtræffer der aldeles uventede begivenhedsforløb, hvilket indebærer, at andre og oversete kræfter kan få overtag og bestemme det videre forløb, altså indføre en helt ny dagsorden. BEMÆRK markedsudsigt i tabelformat nederst i indlægget.

Jeg holder i den følgende redegørelse en forholdsvis snæver orientering mod betydning og relevans for aktiemarkedet. Ideen er at gøre billedet operationelt anvendeligt for investorer. I kan så hver for sig bruge SWOT-analysen som udgangspunkt for jeres egen vurdering af fremtiden. Tilføj og fjern dit eget syn på aktiemarkedets forhold. Hensigten med en SWOT-analyse er at få et mere klart indtryk og overblik af den eksisterende situation og de vigtigste forhold set fremad.

SWOT: Strengths, Weaknesses, Opportunities, Threats.

Styrker for aktier i de nuværende forhold

# Stor interesse blandt investorer og tæt ved All Time High kursniveau.

# Lav men stigende rente giver forlænget TINA-situation (There Is No Alternative).

# Stor pengeflom fra årelang lempelig pengepolitik og statsunderskud (top under Corona).

# Selskaber er i fin form med høj indtjening, god styring, lav gæld – robusthed.

# Høj udlodning til aktionærerne (udbytte + opkøb af egne aktier) giver reinvesteringsbehov.

# Realsektoren (erhvervslivets selskaber) er (for) lille i I-landene – tilsiger et højt kursniveau.

# Løbende opsparing (pensioner) giver placeringsbehov, altså en positiv trend.

# Udbuddet (IPO’er og aktietegninger) har været lavt pga. vækstpause (20-22: Corona, Ukraine).

# Take Overs giver gevinster og strukturforbedringer, dvs. ekstra dynamik.

Svagheder for aktier i de nuværende forhold

# Aktier og fast ejendom understøttes af urealistisk lave renteforhold.

# USA’s IT-aktier er fortsat alt for højt prissat (Down Side Risk; skuffelse blandt investorer).

# Passive placeringsformer (gennemsnit) udgør over 50 pct. i andel – fælde og følsomhed.

# Alt for mange medløbere i markedet – forstærker udsving opad såvel som nedad.

# Lav risikovillighed ved modvind i markedet.

# Risk Takers er Hedge Funds. De har overtaget rollen fra bankerne, som nu servicerer dem.

# I-landene er endt som Superstater (Big Government), som dræber væksten. Sløve samfund.

# Statens gæld er ekstrem høj og dermed rentefølsom (”Bestikkelse”; Udtryk for Moral Hazard).

# Inflation er eksploderet efter Corona.

# Priskrisen for energi i EU gav rystelser, da mangel på kontrol åbnede for vild spekulation.

# Samfundssind findes ikke. Enhver er sig selv nærmest: Firmaer, organisationer, personer.

Muligheder for aktier set fremadrettet

# Fred i Ukraine med en aftale som sikrer landet vestlig beskyttelse fremover. Uklarhed forsvinder.

# Mulighed for sammenbrud og skift til et venligsindet styre i Rusland og udspaltning af nye lande.

# Belarus vil skifte fra Moskva-tro styre til frihed og orientering mod EU.

# Fald i prisen på energi i alle former (olie, naturgas, kul, CO2 kvoter og petrokemiske produkter).

# Inflationen dæmpes og start på pris-løn spiral forhindres. Mulighed for lav rente.

# Realrenten (rente minus inflation) vil forblive lav for at reducere byrden fra stor statsgæld.

# Vækstboom efter fred i Ukraine med karakter af et Relief Rally.

# Sektorrotation fra IT til det brede aktiemarked. Impuls med skift til Europa og Emerging Markets.

# Massevis af Take Overs, når ny optimisme indtræder. Forbedret syn på fremtiden (mindre risiko).

# Store investeringer i modernisering af udstyr i virksomheder (udskudt fornyelse og hjemtagning).

# Enorme investeringer i Grøn Omstilling vil tage fart i praksis.

Trusler for aktier set fremadrettet

# Forværring og forlængelse af krigen i Ukraine.

# Efter fred i Ukraine vil Belarus blive ramt af borgerkrig ved et oprør mod præsident Lukasjenko.

# Sammenbrud i Rusland ender i kaos med stop for eksport af olie og naturgas. Oliepris i ny rekord.

# Et voldsomt Relief Rally giver varemangel og et spring opad i priserne (ny inflationsbølge).

# Inflation vil udløse hård recession, som starter pris-løn spiral med høj rente som konsekvens.

# Flaskehalse fra udbudssiden (for lav kapacitet) og prisstigninger sætter prop i et opsving.

# Risiko for et IT-aktiedyk for NASDAQ, såkaldt Flush-out. Kan spredning afværges?

# Tung vægtning fra indeksplaceringer kan udløse Lemming-effekt med store udsalg uden købere.

# Centralbanker kan ødelægge finansmarkedets iboende stabilitet (politik-fejl).

# Tilliden til den gældende samfundsorden med gamle partiers politisk dirigerede styre er slidt ned.

# Ungdomsoprør må påregnes om få år.